Письмо, отправляемое в налоговую организацию, с просьбой не налагать штраф за несвоевременную оплату налогов или другие виды платежей, является важным инструментом для юридических и физических лиц. В данной статье будут рассмотрены основные моменты написания такого письма и рекомендации по его составлению, а также описаны основные аспекты, которые следует учесть при отправке данного запроса.

Штраф за непредоставление и несвоевременное предоставление налоговой декларации: смягчающие обстоятельства

Непредоставление или несвоевременное предоставление налоговой декларации может привести к наложению штрафных санкций со стороны налоговой службы. Однако, в некоторых случаях могут существовать смягчающие обстоятельства, которые позволяют избежать или уменьшить размер штрафа.

1. Непреднамеренность нарушения

Если финансовые или личные обстоятельства физического или юридического лица мешали предоставить налоговую декларацию в срок, то это может быть признано смягчающим обстоятельством. Важно обосновать отсутствие преднамеренных действий в целях уклонения от налогообложения.

2. Сотрудничество с налоговыми органами

Если нарушитель активно сотрудничает с налоговыми органами и проявляет готовность исправить свои ошибки, это также может рассматриваться как смягчающий фактор. Это может включать предоставление дополнительных документов или согласие на проведение проверки финансово-хозяйственной деятельности.

3. Размер и характер ущерба

Если размер ущерба, причиненного государству из-за несвоевременного предоставления налоговой декларации, невелик или отсутствует, то налоговая служба может учесть данный фактор при решении о размере штрафа.

4. Регулярность налоговых платежей

Отсутствие задолженностей по уплате налогов в прошлом и систематическая уплата налоговых платежей также может являться смягчающим обстоятельством. Если нарушитель регулярно исполняет свои налоговые обязательства, налоговая служба может более выгодно рассмотреть его ситуацию.

5. Наличие объективных причин

Если нарушение обязанности по предоставлению налоговой декларации вызвано объективными причинами, такими как серьезное заболевание или нахождение в длительной командировке, это может быть учтено и рассмотрено как смягчающий фактор.

6. Показательная исправность

Если нарушитель вносит показательный вклад в исправление своих действий, например, обращается за консультацией у специалиста или проявляет активность по самообразованию в области налогового законодательства, это может быть учтено налоговыми органами при принятии решения о штрафе.

Как оплатить штраф за подачу декларации с задержкой?

Если вы задержались с подачей налоговой декларации и получили штраф, важно правильно организовать процесс оплаты. Следующая информация поможет вам понять, как выполнить эту процедуру.

1. Определитесь с суммой

Первым шагом в оплате штрафа является определение его точной суммы. Вам нужно узнать размер штрафа, который был присвоен вам за подачу декларации с задержкой. Эту информацию можно получить из уведомления налоговой службы или обратившись в соответствующий отдел.

2. Выберите удобный способ оплаты

Следующий шаг — выбор удобного способа оплаты штрафа. Налоговые службы обычно предлагают несколько вариантов:

- Банковский перевод: вы можете совершить перевод денег на специальный счет, указанный в уведомлении о штрафе.

- Онлайн-платежи: многие налоговые службы предоставляют возможность оплаты штрафов через интернет-банкинг или платежные системы.

- Личный визит: вы можете прийти в налоговую службу и оплатить штраф наличными или банковской картой.

3. Соберите необходимые документы

Перед оплатой штрафа вам потребуется собрать необходимые документы:

- Уведомление о штрафе: у вас должно быть уведомление, которое вы получили от налоговой службы и которое содержит информацию о штрафе.

- Документы оплаты: в зависимости от выбранного вами способа оплаты, вам понадобится банковская карта, транзитный номер счета или иной реквизит для перевода денег.

4. Оплатите штраф

Теперь, когда у вас уже есть все необходимые документы и выбран способ оплаты, вы можете приступить к оплате штрафа. Следуйте инструкциям налоговой службы или оператора платежной системы, чтобы успешно завершить процедуру оплаты.

5. Сохраните подтверждение оплаты

После оплаты штрафа важно сохранить подтверждение оплаты. Это может быть распечатка, скриншот или другой документ, подтверждающий факт оплаты штрафа. Это необходимо на случай, если в дальнейшем возникнут вопросы или споры по поводу оплаты.

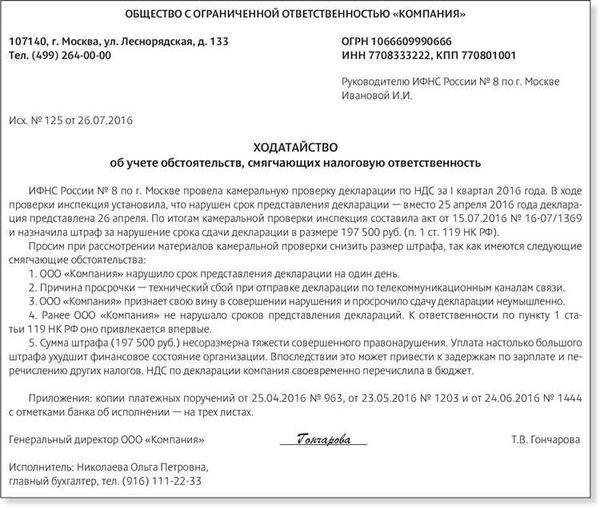

6. Подайте просьбу о не наложении штрафа

И если у вас возникла такая необходимость — подайте просьбу о не наложении штрафа, в связи с объективными обстоятельствами приведшими к не своевременной подаче. Напишите письмо в налоговую службу, в котором объясните причины задержки и предоставьте соответствующие документы в подтверждение.

Можно ли уменьшить сумму штрафа?

При возникновении неуплаты налогов и несвоевременной подачи декларации, налоговые органы могут назначить штраф, который необходимо оплатить. Однако, существуют определенные ситуации, когда возможно уменьшить сумму штрафа или даже избежать его полностью.

Ниже приведены основные рекомендации и способы, которые помогут вам снизить размер штрафа:

- Своевременное обращение — чем быстрее вы обратитесь в налоговую после обнаружения неуплаты или ошибки, тем больше шансов на снижение штрафа.

- Пояснительная записка — составьте подробное письмо, объясняющее причины задержки или ошибок, и приложите все необходимые доказательства и документы.

- Сотрудничество с налоговыми органами — активное сотрудничество с налоговыми органами может пойти в вашу пользу и стать основанием для снижения штрафа.

- Налоговая проверка — если налоговая инспекция проводила проверку вашей деятельности и вы исправили все ошибки, на основании результатов проверки можно обратиться с просьбой о снижении штрафа.

Важно помнить, что каждая ситуация индивидуальна и решение принимается налоговыми органами исходя из обстоятельств дела. Однако, соблюдение вышеперечисленных рекомендаций увеличит ваши шансы на снижение штрафа или даже отмену его полностью.

Как избежать штрафов в дальнейшем?

Чтобы избежать штрафов в будущем, необходимо соблюдать определенные правила и принимать во внимание следующие рекомендации:

1. Своевременно предоставлять документы

Одним из основных моментов, позволяющих избежать штрафов, является своевременное предоставление всех необходимых документов налоговой службе. Убедитесь, что вы внимательно отслеживаете все сроки и предоставляете запрашиваемые документы до истечения установленного срока.

2. Тщательно ведите учет

Важно тщательно вести учет всех доходов и расходов, связанных с вашей деятельностью. Содержите подробную и точную бухгалтерию, чтобы иметь возможность предоставить правильные отчеты и декларации. Помните, что некорректный или неточный учет может привести к налоговым проблемам и штрафам.

3. Проверяйте налоговую информацию

Периодически проверяйте налоговую информацию, связанную с вашей деятельностью. Убедитесь, что вы правильно классифицируете доходы и расходы, используя соответствующие коды и категории. Обратите внимание на все изменения в налоговом законодательстве и своевременно внесите необходимые изменения в свою бухгалтерскую систему.

4. Пользуйтесь профессиональной помощью

Если вы не уверены в своих знаниях и способностях в области налогообложения, рекомендуется обратиться к профессиональному налоговому консультанту или бухгалтеру. Они помогут вам соблюдать все налоговые требования и предоставят необходимую экспертную поддержку.

5. Соблюдайте сроки и правила

Не забывайте соблюдать все установленные сроки и правила налогообложения. Проверьте, какие документы и отчеты требуются вам и какие сроки для их представления установлены. Сохраняйте копии всех отправленных документов и деклараций, чтобы иметь возможность подтвердить свои действия при необходимости.

6. Обратите внимание на актуальную информацию

Регулярно следите за налоговыми новостями и обновлениями в законодательстве. При необходимости обратитесь к официальным источникам информации, чтобы быть в курсе всех изменений, которые могут повлиять на вашу деятельность. Будьте внимательны к обновлениям форматов и требований налоговой отчетности.

7. Вносите оплату своевременно

Не забывайте своевременно вносить все необходимые налоговые платежи. Удостоверьтесь, что у вас есть достаточно средств на оплату налогов и не откладывайте оплату на последний момент.

Соблюдение этих рекомендаций позволит вам избежать возможных налоговых штрафов и проблем в будущем. В случае сомнений или вопросов, всегда обращайтесь за профессиональной помощью и консультацией в налоговую службу или квалифицированным специалистам.

Срок давности по несданным налоговым декларациям

Определение срока давности

Срок давности – это ограничение, установленное законодательством, после наступления которого налоговая инспекция теряет право требовать с налогоплательщика уплаты налогового платежа или наложить на него штраф за несданную налоговую декларацию. Согласно статье 46 Налогового кодекса РФ, срок давности для проверки налоговых обязательств составляет три года.

Срок давности для налоговых деклараций

В случае несданной налоговой декларации срок давности начинает течь с момента наступления срока ее сдачи. Например, если срок сдачи налоговой декларации истек 30 апреля 2021 года, то налоговая инспекция имеет право проверить указанные в ней данные и требовать уплаты налогового платежа или наложить штраф до 30 апреля 2026 года.

Важность соблюдения срока

Соблюдение срока сдачи налоговой декларации имеет решающее значение для избежания штрафов и санкций. Однако, даже если налоговая декларация не была сдана вовремя, налогоплательщик имеет возможность снизить риски путем активного сотрудничества с налоговым органом и добровольного исправления ошибок в декларации.

Последствия несвоевременной сдачи декларации

Несданная налоговая декларация может повлечь негативные последствия для налогоплательщика. В случае обнаружения факта несвоевременной сдачи декларации, налоговая инспекция имеет право наложить на налогоплательщика штраф, который может составлять различные суммы в зависимости от нарушений. Кроме того, если обнаружены несоответствия в представленной декларации, налоговый орган может провести налоговую проверку.

Действия в случае несданной декларации

В случае несданной налоговой декларации, налогоплательщику необходимо принять меры для исправления данной ситуации. Советуем обратиться в налоговую инспекцию и добровольно представить необходимую информацию и объяснения. Более того, можно подать жалобу на отсутствие налоговых обязательств и запросить отмену штрафа.

Важно помнить, что соблюдение сроков сдачи налоговых деклараций является одним из ключевых условий для регулярности и надежности финансовых отношений с налоговым органом. Несвоевременная сдача декларации может повлечь за собой негативные последствия, вплоть до наложения штрафа и проведения налоговой проверки. Поэтому налогоплательщикам стоит быть внимательными и ответственно относиться к выполнению своих налоговых обязательств.