Увольнение сотрудника может иметь значительные финансовые последствия не только для него самого, но и для работодателя. Одной из таких финансовых нагрузок для работодателя является необходимость уплаты налога на доходы физических лиц (НДФЛ). К сожалению, в случае увольнения сотрудника, работодатель не может применить вычет по НДФЛ, что может привести к дополнительным расходам.

Основная информация о вычете по НДФЛ

Вычет по НДФЛ (налог на доходы физических лиц) представляет собой процентную сумму, которую физическое лицо может списать с суммы своего дохода при подаче налоговой декларации. Вычет предоставляется на основании определенных правил и условий.

Для получения вычета по НДФЛ необходимо учитывать следующие основные моменты:

1. Размер вычета

Размер вычета по НДФЛ зависит от различных факторов, таких как доходы, семейное положение, наличие детей и прочие параметры. В общем случае, размер вычета составляет 13% от суммы дохода.

2. Условия получения вычета

2.1. Участие в обязательной системе пенсионного страхования

Для получения вычета по НДФЛ необходимо быть участником обязательной системы пенсионного страхования или уплачивать обязательные платежи в пенсионный фонд.

2.2. Налогооблагаемый доход

Вычет по НДФЛ предоставляется только на налогооблагаемую сумму дохода. Это значит, что если сумма дохода не подлежит налогообложению или налог на него уже был уплачен, то вычет не применяется.

2.3. Возрастная категория

Вычет применяется только к определенным возрастным категориям. Обычно это лица старше 18 лет и не достигшие пенсионного возраста.

3. Подача налоговой декларации

Для получения вычета по НДФЛ необходимо подать налоговую декларацию. В декларации необходимо указать все данные о доходах и расходах, а также претендовать на вычет.

| Вычет по доходам | Размер вычета |

| Вычет по основному месту работы | 50 000 рублей |

| Вычет на ребенка | 3 000 рублей в месяц на каждого ребенка |

| Вычет на обучение | 120 000 рублей в год на обучение в образовательных учреждениях |

| Вычет на лечение | Столько, сколько было фактически затрачено на лечение (но не более 120 000 рублей) |

Вычет по НДФЛ можно получить при выполнении определенных условий и подаче налоговой декларации. Он позволяет снизить налоговую нагрузку и получить часть уплаченных налогов обратно.

Какую сумму можно вернуть по вычету?

Основная сумма вычета

Основная сумма вычета по НДФЛ составляет 13% от суммы дохода, полученного в качестве заработной платы или иного вознаграждения. Это значит, что сумма, которую можно вернуть по вычету, будет составлять 13% от заработной платы сотрудника за период работы.

Максимальная сумма вычета

Однако, существует максимальная сумма вычета по НДФЛ, которую можно вернуть. В 2021 году эта сумма составляет 316 000 рублей. Это означает, что даже если сотрудник заработал больше, чем указанная сумма, он сможет вернуть только 316 000 рублей. Например, если сотрудник заработал 500 000 рублей, он сможет вернуть только 316 000 рублей.

Дополнительные вычеты

Кроме основной суммы вычета, существуют и дополнительные вычеты, которые могут быть применимы в определенных ситуациях. Например, если сотрудник имеет детей или содержит инвалида, он может применить дополнительные вычеты и увеличить сумму, которую можно вернуть по вычету. Конкретная сумма дополнительного вычета зависит от количества детей или степени инвалидности.

Пример расчета

Для наглядности, давайте рассмотрим пример расчета. Предположим, что сотрудник заработал 400 000 рублей и имеет двух несовершеннолетних детей. Основная сумма вычета будет составлять 13% от 400 000 рублей, то есть 52 000 рублей. Дополнительный вычет по двум детям будет составлять 10 000 рублей. Общая сумма вычета будет равна 52 000 рублей + 10 000 рублей = 62 000 рублей.

Таким образом, сумма, которую можно вернуть по вычету по НДФЛ, зависит от заработной платы сотрудника, наличия дополнительных вычетов и максимальной суммы вычета. Важно обратить внимание на все возможные вычеты, которые могут быть применимы в конкретной ситуации, чтобы максимизировать сумму возврата по вычету.

Какие условия должны быть выполнены для применения вычета?

Для применения вычета по НДФЛ необходимо соблюдение определенных условий.

1. Соблюдение сроков

Для применения вычета необходимо, чтобы налоговая декларация была подана в установленные сроки. Обычно это делается не позднее 1 мая года, следующего после истекшего налогового периода.

2. Получение дохода

Вычет может быть применен только в случае получения налогоплательщиком дохода. Доход может быть получен как от работы по трудовому договору, так и от иных видов деятельности, включая авторские вознаграждения, сдачу в аренду имущества и прочее.

3. Гражданство и место проживания

Вычет по НДФЛ может быть применен только к гражданам Российской Федерации или иным лицам, проживающим на территории России.

4. Учет расходов

Для применения вычета необходимо вести учет расходов, подлежащих вычету. Это могут быть расходы на обучение, лечение, приобретение жилья, выплаты процентов по ипотеке и другие расходы, определенные законодательством.

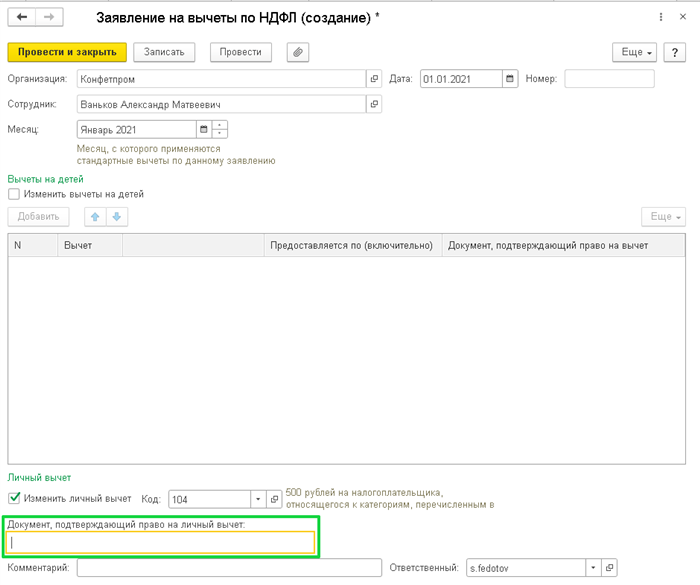

5. Формирование документов

Для применения вычета необходимо сформировать и предоставить в налоговый орган соответствующие документы, подтверждающие право на вычет. Это могут быть договоры, счета, выписки из банковских счетов, медицинские документы и другие документы, зависящие от категории расходов.

Успешное применение вычета по НДФЛ требует соблюдение всех указанных условий. Документальное подтверждение расходов и соблюдение сроков подачи налоговой декларации являются основными факторами для успешного применения вычета.

Какие документы нужно предоставить?

При увольнении сотрудника без применения вычета по НДФЛ необходимо предоставить следующие документы:

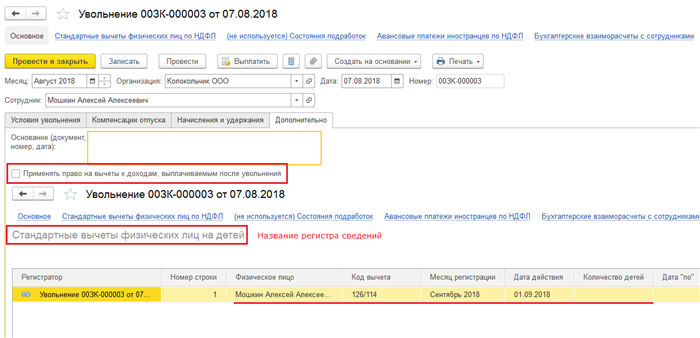

1. Заявление о применении вычетов по НДФЛ

В данном заявлении необходимо указать причины, по которым вычеты по НДФЛ не могут быть применены при увольнении сотрудника.

2. Трудовую книжку

Трудовая книжка является одним из основных документов при увольнении сотрудника. Она должна содержать записи о работе, заработной плате и других важных параметрах трудовой деятельности.

3. Расчетный лист

Расчетный лист предоставляет информацию о заработной плате сотрудника и начисленных налогах. Он является основой для расчета суммы вычетов по НДФЛ.

4. Договор о предоставлении услуг

Если сотрудник работает по договору о предоставлении услуг, его необходимо предоставить при увольнении. Этот договор подтверждает факт предоставления услуг и может включать в себя дополнительную информацию о начислении налогов.

5. Документы, подтверждающие выплату зарплаты

Для подтверждения выплаты зарплаты сотруднику необходимо предоставить соответствующие документы, такие как квитанции о получении или выписки со счета.

6. Документы, связанные с увольнением

При увольнении сотрудника могут быть также необходимы дополнительные документы, связанные с конкретными обстоятельствами увольнения. Например, это могут быть документы, подтверждающие факт ликвидации организации или решение об увольнении по соглашению сторон.

Как произвести возврат налога по вычету?

В случае, когда сотрудник не получил вычет по НДФЛ при увольнении, он имеет возможность вернуть уплаченный налог. Для этого необходимо выполнять следующие действия:

1. Собрать необходимые документы

Сотрудник должен подготовить все документы, подтверждающие его право на вычет по НДФЛ. Это включает в себя:

- Трудовой договор

- Свидетельство о регистрации ИНН

- Заявление на получение вычета

- Справку 2-НДФЛ за последний год

- Другие необходимые документы

2. Оформить заявление

Следующим шагом является подача заявления в налоговую инспекцию о возврате уплаченного налога по вычету. В заявлении необходимо указать все реквизиты, свои персональные данные и причину, по которой вычет не был получен при увольнении.

3. Предоставить документы в налоговую инспекцию

После подачи заявления, необходимо предоставить налоговой инспекции все собранные документы, подтверждающие право на вычет. Это можно сделать лично, отправив документы по почте или через электронный кабинет налогоплательщика.

4. Ожидание ответа и получение возврата

После подачи заявления и предоставления необходимых документов, сотрудник должен ожидать ответа от налоговой инспекции. В случае положительного решения, налоговая инспекция произведет возврат уплаченного налога по вычету на указанный сотрудником банковский счет.

Что делать, если сотрудник уже уволен?

Увольнение сотрудника без применения вычета по НДФЛ может создать неприятности для работодателя. Однако, существует ряд действий, которые можно предпринять, чтобы исправить ситуацию и правильно урегулировать вопросы с налоговыми органами.

Шаг 1: Проверьте правильность расчетов по выплатам

Первым делом необходимо проверить всю документацию и расчеты, связанные с выплатами сотруднику. Убедитесь, что все суммы указаны правильно и выплаты были произведены в полном объеме. Если обнаружены какие-либо ошибки, исправьте их и внесите соответствующие изменения в учетную систему.

Шаг 2: Свяжитесь с сотрудником

Вторым шагом стоит связаться с уволенным сотрудником и объяснить ситуацию. Поясните, что не было применено вычета по НДФЛ и что это может вызвать проблемы для обоих сторон. Предложите ему варианты решения проблемы и попросите предоставить необходимые документы для выполнения вычета.

Шаг 3: Подготовьте документацию

Помимо общения с сотрудником, необходимо подготовить всю необходимую документацию для исправления ситуации. Это может включать в себя следующие документы:

- Копии трудового договора и приказа об увольнении

- Расчеты заработной платы

- Документы, подтверждающие выплаты и применение налоговых вычетов

- Документы, подтверждающие причину отсутствия применения вычетов ранее (если таковые имеются)

Шаг 4: Обратитесь в налоговый орган

После подготовки необходимых документов следует обратиться в налоговый орган с заявлением на исправление ошибки по применению вычета. Предоставьте все необходимые документы и пояснения о произошедшей ситуации. Налоговый орган проведет свою проверку и сделает соответствующие исправления в своей системе.

Шаг 5: Отразите изменения в учете

После того, как налоговый орган внес исправления, необходимо отразить эти изменения в учете вашей компании. Внесите соответствующие корректировки в финансовые отчеты и другую учетную документацию.

Следуя этим шагам, вы сможете исправить ситуацию с пропущенным вычетом по НДФЛ для уже уволенного сотрудника. Важно помнить, что в таких ситуациях лучше действовать оперативно и своевременно, чтобы избежать дополнительных проблем и ошибок в учетной документации.

Какие ограничения существуют для применения вычета?

Применение вычета по НДФЛ имеет определенные ограничения, которые необходимо учитывать при подаче налоговой декларации и оформлении соответствующих документов.

1. Ограничение по сумме

Вычет по НДФЛ может быть применен только в пределах установленной законом суммы. Например, для вычета за обучение это может быть ограничение на определенную сумму расходов или на определенный процент от дохода.

2. Ограничение по типу расходов

Вычеты по НДФЛ применяются только для определенных типов расходов. Например, вычеты за образование могут быть применены только на определенные виды образовательных услуг или на определенные категории обучающихся.

3. Ограничение по категории налогоплательщика

Некоторые вычеты могут быть доступны только определенным категориям налогоплательщиков. Например, вычеты по ипотечным кредитам могут быть применены только для граждан, имеющих определенный статус или находящихся в определенной ситуации.

4. Ограничение по срокам

Вычеты по НДФЛ применяются только в определенные сроки. Например, вычеты за образование могут быть применены только при предъявлении документов об оплаченных услугах до определенной даты или до истечения определенного периода времени.

Учитывая данные ограничения, необходимо внимательно изучать соответствующие законы и инструкции, а также консультироваться с налоговыми специалистами, чтобы правильно оформить и подать налоговую декларацию и получить все доступные вычеты.

Какие изменения произошли в законодательстве?

Законодательные изменения, касающиеся применения вычета по НДФЛ при увольнении сотрудников, имеют важное значение для работодателей и работников. В последние годы произошли существенные изменения, которые влияют на порядок и размер вычета при увольнении.

Важным изменением стало введение новых правил для учета и применения вычетов по НДФЛ при расторжении трудового договора сотрудником. Согласно новым правилам, работникам разрешается использовать вычеты по налогу на доходы физических лиц только в том случае, если они были учтены в налоговой декларации данного года. Это требует от сотрудников более ответственного подхода к составлению налоговых деклараций.

Другим важным изменением стало ужесточение требований к работодателям при учете и удержании суммы налога с доходов работника. Теперь работодатель обязан удерживать и перечислять налог в полном размере в случае, если сотрудник не предоставил документы, подтверждающие право на вычет. Это обязательство повлечет за собой дополнительные расходы для компаний.

Также следует отметить, что изменения в законодательстве затронули и размеры вычета по НДФЛ. С начала текущего года размер вычета был увеличен и составляет 350 000 рублей. Это является положительным моментом для сотрудников, так как такой вычет позволяет существенно снизить сумму налоговых платежей по окончании трудового договора.