Выходное пособие используется для компенсации военнослужащим ущерба, связанного с утратой профессиональных навыков и заболеваниями, возникшими в результате военной службы. При расчете НДФЛ выходного пособия необходимо учитывать различные факторы, такие как стаж службы, ранг, степень утраты профессиональных навыков и др.

Необходимые документы для расчета

Для правильного расчета размера выплаты пособия по уходу за ребенком военнослужащему необходимо подготовить определенный пакет документов. Необходимые документы включают в себя:

1. Документы удостоверяющие личность

- Свидетельство о рождении ребенка

- Паспорт военнослужащего

2. Документы, подтверждающие статус военнослужащего

- Военный билет

- Приказ о зачислении на военную службу

3. Документы, подтверждающие занятость и доход военнослужащего

- Трудовая книжка (при наличии)

- Справка о доходах

- Справка с места службы о размере военной пенсии

4. Документы, подтверждающие необходимость пособия

- Копия документа, подтверждающего факт нахождения военнослужащего в отпуске по уходу за ребенком

При предоставлении всех необходимых документов, возможность получения выплаты пособия увеличивается. Важно учитывать, что некорректно оформленные или отсутствующие документы могут привести к задержке выплаты или отказу в ее получении.

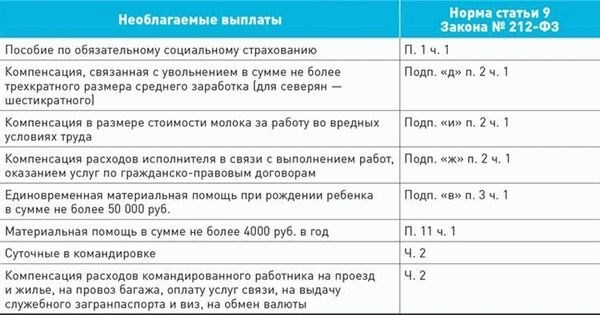

Основные принципы расчета НДФЛ

1. База для расчета НДФЛ

- База для расчета НДФЛ является сумма доходов физического лица. В зависимости от вида дохода, применяются разные ставки налога.

- Сумма дохода включает в себя все виды доходов, полученные физическим лицом в течение отчетного периода, включая зарплату, проценты, дивиденды, вознаграждения и другие.

- Некоторые типы доходов могут быть освобождены от налогообложения, если они соответствуют определенным условиям (например, доходы от продажи недвижимости, полученной в наследство).

2. Ставки налога

- Ставка НДФЛ зависит от вида дохода. Обычно устанавливаются три ставки: 13%, 30% и 35%. Например, на зарплату применяется ставка 13%, на проценты и дивиденды – 35%.

- Ставка может меняться в зависимости от суммы дохода и статуса налогоплательщика (например, для инвалидов и пенсионеров могут быть предусмотрены льготы).

3. Вычеты и льготы

- Физическим лицам предоставляются вычеты, которые уменьшают сумму дохода, подлежащую налогообложению. Например, вычеты могут быть предоставлены за содержание детей, обучение, лечение и другие расходы.

- Некоторые категории граждан могут иметь право на льготы, позволяющие им уплачивать налог по более низкой ставке или полностью освобождаться от налогообложения.

4. Учеты и отчеты

- Для расчета и уплаты НДФЛ физическими лицами необходимо вести учет финансовых операций, а также подавать соответствующие налоговые декларации.

- Налоговые декларации подаются в налоговые органы в определенный срок, указанный законодательством. Ненадлежащее выполнение обязанностей по учету и отчетности может привести к налоговым штрафам и последствиям.

Основные принципы расчета НДФЛ включают базу для расчета, ставки налога, вычеты и льготы, а также учеты и отчеты. Важно соблюдать все требования законодательства и вести аккуратный учет доходов и расходов, чтобы избежать налоговых проблем и обеспечить соблюдение налоговых обязательств.

Учет доходов военнослужащего

В данной статье рассмотрим основные виды доходов военнослужащего и специфику их учета.

Виды доходов военнослужащего:

- Военная заработная плата;

- Денежное содержание;

- Надбавки и доплаты;

- Выходное пособие;

- Премии и награды.

Каждый из этих видов доходов требует отдельного учета при подаче налоговой декларации.

Особенности учета доходов военнослужащего:

Военная заработная плата включает в себя базовую ставку, доплаты и надбавки, которые могут быть различными в зависимости от должности и ранга военнослужащего. Данный доход облагается налогом на доходы физических лиц (НДФЛ).

Денежное содержание выплачивается военнослужащему на покрытие расходов, связанных с выполнением служебных обязанностей. Данный доход также облагается НДФЛ.

Надбавки и доплаты могут быть выплачены военнослужащему в связи с выполнением особого задания или направления на служебную командировку. Они облагаются НДФЛ в соответствии с законодательством.

Выходное пособие выплачивается военнослужащему при уходе в запас или увольнении с военной службы. Данное пособие также облагается налогом.

Премии и награды могут быть выплачены военнослужащему за особые заслуги и достижения. Они также подлежат обложению налогом.

Учет доходов военнослужащего является существенным аспектом финансового планирования. Различные виды доходов требуют отдельного учета и налогообложения. Важно правильно учитывать все доходы, чтобы избежать налоговых проблем и корректно составить налоговую отчетность.

Расчет базы для налогообложения

При определении базы для налогообложения необходимо учесть различные факторы, такие как полученный доход, налоговые вычеты и особенности законодательства. В данном тексте рассмотрим основные методы расчета базы для налогообложения.

1. Учет полученного дохода

Основой для расчета базы для налогообложения является доход, полученный физическим лицом в течение отчетного периода. Доход может быть различного характера: заработная плата, проценты от вкладов, доходы от сдачи недвижимости, дивиденды и другие. Для каждого вида дохода применяются соответствующие правила расчета.

2. Учет налоговых вычетов

Налоговые вычеты являются важным фактором при расчете базы для налогообложения. В зависимости от законодательства страны, физическое лицо может иметь право на различные виды налоговых вычетов, которые уменьшают облагаемую сумму. Например, это может быть вычет на детей, вычет на обучение или вычет на лечение.

3. Особенности законодательства

Расчет базы для налогообложения должен учитывать особенности действующего законодательства. Каждая страна имеет свои правила и нормы, регулирующие налогообложение физических лиц. При расчете базы для налогообложения необходимо учесть все требования и ограничения, установленные законом.

Примерный расчет базы для налогообложения в России

| Вид дохода | Сумма дохода | Налоговый вычет | База для налогообложения |

|---|---|---|---|

| Заработная плата | 100 000 рублей | 10 000 рублей | 90 000 рублей |

| Проценты от вкладов | 20 000 рублей | 0 рублей | 20 000 рублей |

| Доход от сдачи недвижимости | 50 000 рублей | 5 000 рублей | 45 000 рублей |

В данной таблице представлен примерный расчет базы для налогообложения в России. Данный пример демонстрирует, как учитываются доходы и налоговые вычеты при определении базы для налогообложения.

Обратите внимание, что данный пример является упрощенным и не учитывает все возможные особенности и ограничения, которые могут быть установлены законодательством.

Ставка и сроки уплаты НДФЛ

В соответствии с Российским законодательством, ставка НДФЛ составляет 13% от суммы дохода физического лица. Она применяется к различным видам доходов, таким как заработная плата, авторские вознаграждения, доходы от предпринимательской деятельности и другие.

Сроки уплаты НДФЛ:

- Ежемесячная уплата: для работников и представителей Государственной гражданской службы, в том числе военнослужащих и судей, ставка НДФЛ удерживается и перечисляется работодателем в бюджет ежемесячно, не позднее 15-го числа месяца, следующего за расчетным;

- Ежеквартальная уплата: для физических лиц, применяющих налоговые вычеты, ставка НДФЛ уплачивается каждый квартал, а именно до 15-го числа апреля, июля, октября и января, следующих за кварталом, за который производится расчет налога;

- Годовая уплата: для физических лиц, не применяющих налоговые вычеты, ставка НДФЛ уплачивается ежегодно до 30 апреля года, следующего за отчетным годом.

Следует отметить, что уплата НДФЛ является обязанностью налогоплательщика, и необходимо следить за своевременной и правильной уплатой этого налога. В случае нарушения сроков уплаты или неправильного расчета НДФЛ могут быть применены штрафы и санкции со стороны налоговых органов.

Особенности расчета для разных категорий военнослужащих

Расчет ндфл выходного пособия для разных категорий военнослужащих имеет свои особенности, которые следует учитывать. Рассмотрим несколько категорий военнослужащих и основные моменты, которые нужно учесть при расчете:

Офицеры

Для офицеров расчет ндфл выходного пособия осуществляется на основе следующих данных:

- Размеры выходного пособия;

- Прожиточный минимум на территории проживания офицера;

- Налоговая ставка;

- Дополнительные выплаты и компенсации;

- Сроки и особенности начисления пособия.

Сержанты и солдаты

Расчет ндфл выходного пособия для сержантов и солдат требует учета следующих факторов:

- Военное звание и категория;

- Длина службы;

- Особенности начисления пособия, включая его размер и условия выплаты;

- Налоговые льготы и особенности налогообложения для солдат и сержантов.

Служба по контракту

Для военнослужащих, служащих по контракту, расчет ндфл выходного пособия производится с учетом следующих особенностей:

- Размеры выходного пособия;

- Определение стажа службы для расчета суммы пособия;

- Учет дополнительных выплат и надбавок;

- Особенности налогообложения для военнослужащих по контракту;

- Сроки и порядок начисления пособия.

Защитники Отечества

Расчет ндфл выходного пособия для защитников Отечества учитывает следующие моменты:

- Категория защитника Отечества;

- Размеры выплаты в зависимости от категории;

- Условия начисления пособия;

- Особенности расчета налога для защитников Отечества.

Цитата

«Расчет ндфл выходного пособия для разных категорий военнослужащих требует внимательного учета особенностей каждой категории и учета налоговых льгот и компенсаций, которые могут быть применимы к каждому случаю.»

Возможные льготы и вычеты для военнослужащих

1. Льготы при налогообложении:

- Вычет на детей: военнослужащие могут претендовать на увеличение стандартного вычета на детей до 3000 рублей за каждого ребенка.

- Вычет на обучение: если военнослужащий оплачивает обучение своих детей в учебных заведениях, он имеет право на вычет в размере фактически потраченной суммы на обучение.

- Вычет на лечение: военнослужащим предоставляется право на вычет по расходам на медицинские услуги и лечение себя и своих детей.

2. Льготы при получении выходного пособия:

Военнослужащие имеют право на получение выходного пособия при прохождении службы по контракту. При этом сумма выходного пособия может быть увеличена за счет различных льгот:

- Законодательство РФ предусматривает установление дифференцированного размера выходного пособия в зависимости от личных заслуг и особого рода используемого оружия.

- Военнослужащие имеют право на надбавки к выходному пособию за прохождение военной службы в особых условиях, например, в холодном климате, на территории, относящейся к зоне особого воздействия.

- Также военнослужащие могут получать разовое пособие при уходе на пенсию.

3. Возможность бесплатного получения жилья:

Военнослужащие имеют право на бесплатное получение жилья по программам государственной поддержки. Это может быть как служебное жилье, предоставляемое военным гарнизонам, так и жилищные сертификаты или ипотечные кредиты по льготным условиям.

4. Льготный проезд:

Военнослужащие могут пользоваться правом на льготный проезд в общественном транспорте. Это право распространяется на билеты на железнодорожный, водный и воздушный транспорт.

5. Льготы при получении образования:

Военнослужащим предоставляются льготы при поступлении и обучении в высших учебных заведениях. Они могут получить бюджетное место с возможностью обучения за счет государства.

6. Льготы при получении медицинской помощи:

Военнослужащие имеют право на получение медицинской помощи в военно-медицинских учреждениях, включая бесплатное получение лекарств и медицинских средств.

На протяжении данной статьи мы рассмотрели практический пример расчета НДФЛ при получении выходного пособия для военнослужащих. Мы подробно разобрали различные элементы, необходимые для правильного расчета, включая базовую ставку налога, льготы и дополнительные выплаты, которые учитываются при налогообложении выходного пособия.

Предоставленный пример расчета позволяет оценить размер НДФЛ, который будет удержан с выходного пособия военнослужащего. Установление и корректный расчет этого налога является важной задачей как для работника, так и для работодателя, чтобы избежать нарушений налогового законодательства и обеспечить соответствие существующим требованиям.

Кроме того, следует отметить, что самостоятельное изучение действующих налоговых норм и законодательства поможет вам лучше понять принципы расчета НДФЛ и применять их в конкретных ситуациях. Регулярное обновление знаний в этой области поможет избежать ошибок и обеспечить точный расчет налоговых обязательств.